Les majors français du BTP à la traîne en 2020 comparé à leurs voisins européens

Publié le 15 juillet 2021, mis à jour le 16 juillet 2021 à 20h07, par Camille Decambu

Après une étude publiée en novembre 2020 sur l’impact de la crise de la Covid-19 au premier trimestre 2020, le cabinet d’étude Mazars a analysé le marché européen du BTP au deuxième trimestre 2020. Le panel étudié rassemble ainsi 16 groupes européens, pure players ou acteurs diversifiés autour des métiers de la construction, dont le chiffre d’affaires consolidé dépasse les 5 milliards d'euros.

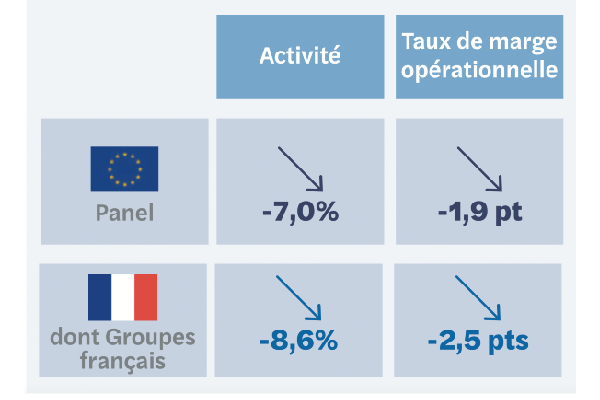

Comparatif de l'évolution de l'activité et du taux de marge opérationnelle entre groupes français et panel européen - Etude Mazars

L’activité sur le continent européen connaît en 2020 une baisse de -7 % de son chiffre d’affaires annuel global, tandis que le taux de marge opérationnelle diminue de 1,9 point. Toutefois, l’impact de la crise diffère entre les groupes, en fonction de leur zone géographique et de leur secteur d’activité. Par exemple, malgré une baisse, le chiffre d’affaires de certains domaines reste en forme comme celui de l’Énergie/Services (-4,4%) ou du BTP (-6,7%), comparé à celui de l’Immobilier (-13,2%) ou des Concessions/Infrastructures (-20,3%).

Les majors français en retard comparé à la moyenne européenne

Les grands groupes français ont vu leur activité globale chuter de -8,6 %, soit de 1,6 point par rapport aux résultats européens. Les principales causes ? Un arrêt des chantiers plus long que dans les autres pays, une orientation plus accrue vers leur marché domestique, mais aussi un recul du secteur des concessions.

Bien qu’occupant une part relative de l’activité globale des entreprises françaises, les concessions se sont remarquablement dégradées, notamment chez Vinci et Eiffage. Ensemble, les deux majors ont observé un fort déclin dans ce secteur (-21,9 %) provoqués par la baisse du trafic routier et aérien, marquant une baisse de -10 % de leur activité.

Vinci survit toutefois grâce au secteur « Energie / Services » avec une variation de seulement -0,6 % comparé à 2019. Ce même domaine, le moins impacté par la crise, a aussi profité à SPIE, qui connaît toujours une baisse moins forte face aux autres majors français. Son fort rayonnement sur les marchés à l’international joue également sur ce progrès.

Un rattrapage au second semestre 2020

Malgré un retard des Français de 6 points comparé au panel européen des majors de la construction, la reprise économique globale s'est fait sentir mi-2020. En témoigne l’augmentation de +4,9 % des carnets de commande liés aux métiers de la construction, et ce par rapport à 2019.

Cette tendance montre une continuité des investissements, même en période incertaine, et varie dans les entreprises par secteur d’activité. Ainsi, le pôle Infrastructures a en partie profité aux commandes d’Acciona, qui ont crû de +34 %, tandis que la Construction a boosté les commandes totales de Vinci, en hausse de +15,7 %

La trésorerie et les disponibilités sont un autre indice de santé du panel, car 14,2 milliards d'euros se sont ajoutés sur l’exercice 2020. A nuancer toutefois avec l’endettement net des groupes ayant des activités de concessions (-3,6 %). Au total, quatre majors présentent un excédent net ou sont à l’équilibre en fin d’année 2020, c’est-à-dire Balfour Beatty (0,3 milliards d'euros), Royal BAM Group (1,2 Md €), Skanska (0,7 Md €) et Strabag (1,7 Md€ ).

Sans surprise, les plus endettés sont encore une fois ceux ayant des activités de concessions à savoir Vinci, Eiffage, Atlantia et Ferrovial. A noter que des paramètres ne sont pas pris en compte : échéances de remboursement des dettes, la distinction entre les dettes avec ou sans recours ou les éventuelles autorisations de découverts bancaires.

Des stratégies favorables à la survie des majors

Certaines acquisitions auraient sauvé des majors. En particulier PEAB, dont la hausse de +6,3 % de l'activité est principalement liée à l’acquisition en avril 2020 de la branche « paving and mineral aggregates » du groupe finlandais YIT. A l’inverse, la fusion avec Astaldi n’a pas empêché l’activité de WeBuild de chuter de -11 %, notamment à cause d’une diminution de son activité au Moyen-Orient, qui représentait un quart du chiffre.

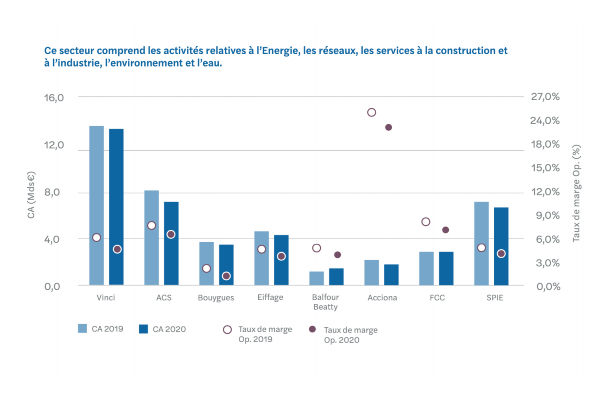

Comparatif 2019/2020 sur la performance de majors européens dans le secteur Energie/Services - Etude Mazars

Des dynamiques de diversification s’observent et orientent peu à peu les grands groupes français vers les services énergétiques. La résilience de ce domaine durant la crise s’accompagne d’un champ immense de développements sur le plan durable (énergies renouvelables, performance énergétique), comme technologique (connectivité).

Des rachats ont été annoncés au premier trimestre 2021, comme un accord signé par Vinci pour récupérer les activités « Energies et Services » d’ACS, lui ouvrant les portes du marché d’Amérique latine et de l’Espagne. Bouygues et Spie, eux, se sont alliés pour reprendre les activités énergétiques d’Engie, qui rassemble 27 000 salariés français. A l’échelle européenne. Acciona a récemment lancé une offre publique de vente afin d’introduire en bourse sa société Acciona Energias Renovables. Un bilan positif pourra-t-il être tiré de ces évolutions ? Affaire à suivre.

Virginie Kroun

Photo de une : Adobe Stock